经纬、高瓴、红杉...一线机构今年都投了些啥?

(图片来源:摄图网)

编者按:本文转载自微信公众号:42章经(ID:myfortytwo)

总有人问我们今年市场感觉怎么样,我们的答案是:

上半年虽然挺冷,但下半年的热度其实是同比优于去年的。硬科技、软科技、2B、SaaS、跨境、消费、医疗等领域都有不错的涨势,尤其是消费赛道算是一个不小的惊喜。

在我们得到的一份经纬中国的内部数据中也能看出一些端倪:在 2020 年前 5 个月,经纬投资团队通过电话沟通取得有效联系的次数多达 1091 次,再加上微信以及见面沟通的次数,总计有效联系创业者超过 1700 次。

在疫情平稳后,投资团队通过面对面联系项目的次数翻了一倍。到十月底,经纬 40 人的投资团队联系项目次数超过 4000 次。

但回温在不同机构中的体现是不一样的,经纬、高瓴、红杉等头部机构的马太效应变得越发明显,而早期投资机构的竞争和淘汰也正在加剧。

事实上,能够大范围地联系项目,采取高举高打策略的基金,一定都有着充足的子弹。而它们,其实也正在集中瞄准那些为数不多的头部项目。

这也许就是当下无可奈何却又真实发生的情况,头部公司享受着从未有过的红利期,而尾部的公司,只能奋力争夺前列,赶在一个时间节点内完成超越,才能有更大生存的可能。

头部基金的投融资交易不降反增

受到疫情的影响,截至 2020 年 10 月底,国内一级市场的投融资数量为 7005 起,相较于 2019 年同期,融资事件减少 3627 起。不过在总体融资金额上,2020 年比去年同期有增无减。

事实上,8268 亿的融资金额,在绝对数量上比去年 10 月足足多出 1000 多亿。相比去年,一级市场钱反而多了。

从单月拆分来看,2 月是融资的低谷,疫情无疑是一个巨大的影响因素。不过刚过去的三季度在融资金额上有很明显的回暖迹象,8 月和 9 月的融资金额都在 1000 亿以上。

原因一:LP 的资金正在涌向头部的 GP,头部 VC 的子弹变得更多

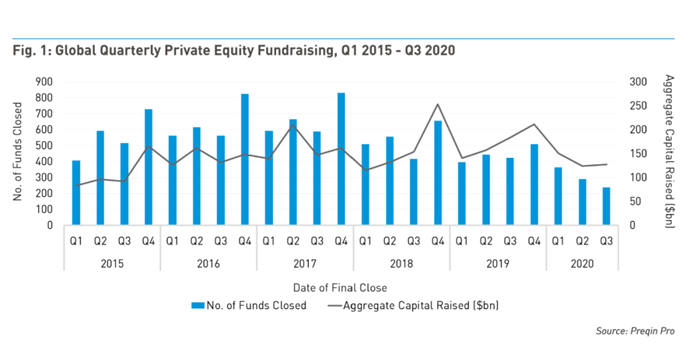

世界著名资产管理公司 Preqin 最近发布的一份报告显示,受到疫情影响,2020 年私募基金的募资正在变得更难,但头部基金会有更多的子弹。

从募资角度看,在过去的 Q3,新基金的成立数量和成立规模都出现了大幅度的下降。由于疫情造成的社交距离问题,使得很多尽调的环节都是远程进行的。

这样的现状也使得更多的投资机构更加倾向于把资金交给那些更加知名和以往合作熟悉的大基金。

今年 Q3 有 237 家基金完成了募资,这也是继 2015 年以来的最低水平,为巅峰数量的三分之一,以及过去两年同期的 60%。

不过,募资的整体规模相对稳定,平均单只基金的规模上涨到 5.36 亿美元。这样的集中趋势在疫情前其实就有所显现更大更具知名度的基金占领了更多的市场份额。

全球私募季度融资2015Q1-2020Q3,数据来源:Preqin Pro

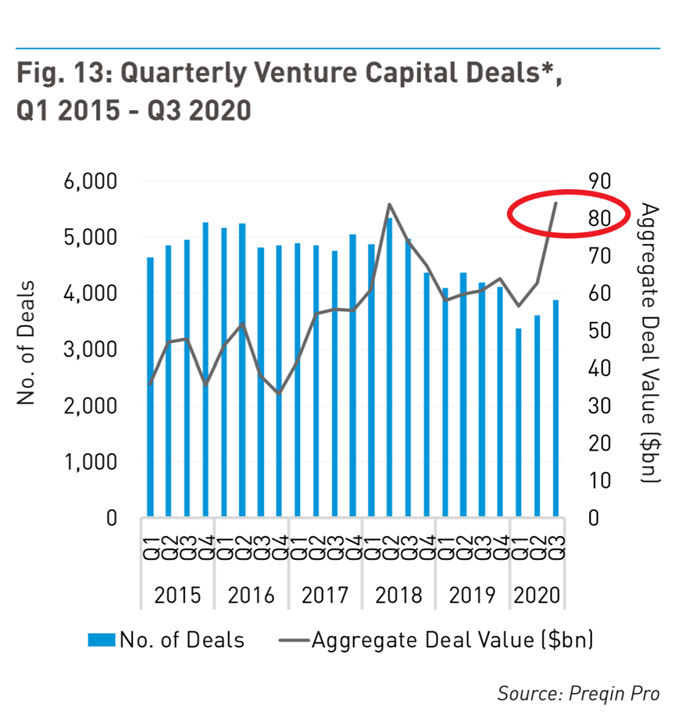

从项目投资角度看,由于头部的基金募集到了更多的资金,整体项目的估值总和在今年持续攀升达到 840 亿美元,同比提升 34%,较上季度环比提升 39%。

从项目数量上看,虽然在过去三个季度投资项目数量逐步增加,但是比起去年同期仍然下降了 15%。更多的钱以及更少的项目造成在一级市场头部项目上价格增加过快。从长期来看,一二级市场价格倒挂的现象会持续出现。

VC 季度的交易数量和金额,数据来源:Preqin Pro

在经济承压和疫情的双重冲击下,市场的优胜劣汰机制在持续作用,资金和优质项目向头部机构汇聚的趋势愈发明显,有品牌效应的投资机构吸引了市场上大量资源,募投业绩与中小机构的差距正在变大,两极分化明显。

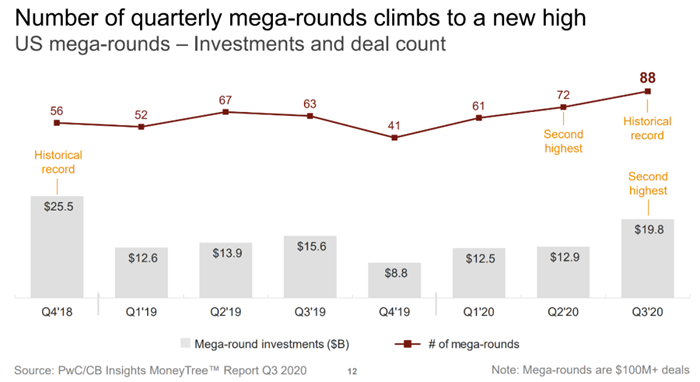

原因二:大额的交易正在变得更多

在一份普华永道(PWC)与 CB Insights 联合报告显示,美国的 VC 投资在今年 Q3 比去年同期增长了 22%,相对环比上季度提高了 30%,并创下 7 个季度的新高。其中,88 家获得了超过 1 亿美元的巨额融资,这些公司在总体的募资金额中占据了 54%。

季度大额交易达到新高,数据来源:PwC/CB insights

回到中国,从投资轮次来看,Q3 中 A 轮投资最为活跃,共发生 428 起交易,单笔平均规模约 900 万美元。上市以后的交易金额则超过 85 亿美元,股市的触底反弹也让更多的资金流向二级市场。

投中的另一份数据显示,与全球市场一致,项目单笔的融资金额也在增加,2020 年上半年的单笔交易均值创十年新高。

原因三:退出通道变得更加通畅

VC 的交易如此活跃背后更深层次的原因之一,是 IPO 市场的热情不减,让 VC 的退出更有信心,同时也有助于他们向 LP 募资。

在中国,科创板已经平稳运行一年,创业板的注册制改革后的第一批企业也在今年上市。根据新华社的报道,创业板注册制新上市公司三季度业绩同比增速高达 76%。

中国资本市场的改革,对新股发行的要求更为包容,IPO 审核周期也明显缩短。这无疑对相关产业中一级市场创业公司在二级市场的融资降低了门槛,也让投资机构的退出途径更加通畅。

哪些机构在投资?资金流向哪里?

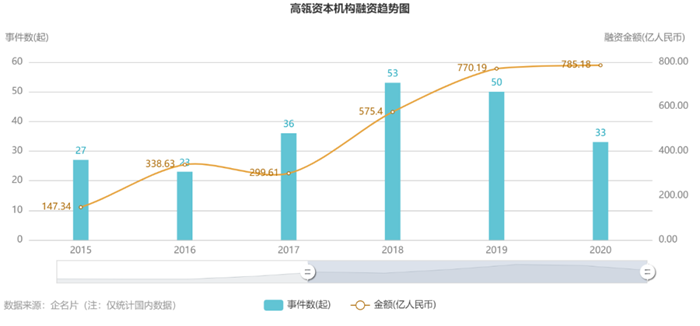

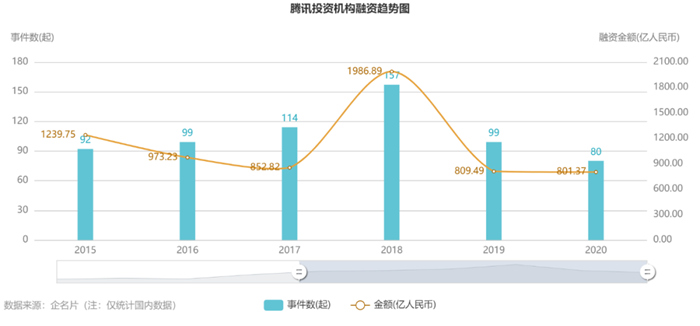

根据企名片统计的公开交易数据推算,2020 年国内头部知名机构参与的投融资交易数量和金额与 2019 年相比,呈现出不降反增的态势;如下图所示,无论是经纬中国这样集中投资大天使阶段的创业投资基金,还是像腾讯投资这样的战略投资基金,都呈现了类似的趋势。

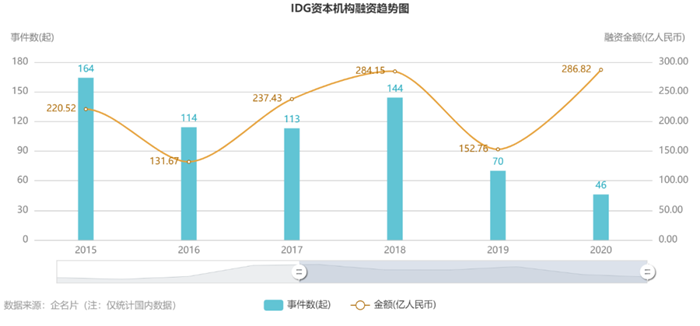

下图依次为经纬中国、IDG资本、红杉中国、高瓴资本、腾讯投资近年来披露的融资事件及金额统计图。

在大多数机构往后期走的时间点,经纬仍然在所有 VC 机构中保持着频繁的出手。截至 10 月底,经纬已经投资超过 63 家公司,B 轮以前的项目接近 40 家,主要的投资方向是创新药、B2B 交易平台、企业服务以及消费品。

相对来看,IDG 投资的项目数量较少,但是单笔的项目金额较大,投资的主要方向是医疗健康和人工智能。

红杉资本在今年从投资数量和金额上都在一个较高水平,医疗健康和企业服务也是重点领域。

医疗健康是高瓴下重注的领域,百济神州、云顶新耀和天境生物都是高瓴的经典项目。

虽然腾讯不是一家纯粹的战略投资人,但是企业服务和游戏两个领域的投资布局仍然和腾讯自身的业务强相关。

与此相对的是更多中腰部的基金的活跃度在下降。根据投中研究院的一份报告显示,如果以投资次数来划分投资机构,在 2015 年投资 30 起以上的机构比例达到峰值占比 3%,而 2016 年以后,投资活跃的机构比例在逐渐减少,2020 上半年此比例缩减至千分之二。

所以,我们预计在未来的几年中,马太效应会进一步加剧,如果说过去十年是水大鱼大,众多鱼群能够恣意生长,那么未来几年,大鱼吃小鱼的游戏可能会不断上演了。

参考资料:

疫情肆虐,硅谷风投风头不减,FT中文网

Preqin Quarterly Update:Private Equity & Venture Capital

Venture Capital Funding Report Q3 2020,PwC CB Insights MoneyTree™ Report